消費税導入以来の大改正!?インボイス制度に迫る ~ 第3回:消費税を納めたことがない事業者はどのように対応する?~

インボイス制度についてのザックリ解説、今回が最終回です!

これまでの記事では以下のポイントをお伝えしました。

- インボイスへの対応を誤ると、取引先流出のリスクがある

- インボイスを発行するためには「適格請求書発行事業者」として、国にお墨付きをもらう必要がある

- 「適格請求書発行事業者」は消費税を納税する人しか登録できない

今回は、「消費税を納めたことがない人」や消費税の「免税」の人がどのような対応をする必要があるのかについて触れていきます。

もし、上に書いた内容が難しいという方は、過去の記事でご紹介してますのでご覧ください

この記事を読むのをお勧めする方

いままで消費税を納めたことのない事業主の方(フリーランス・個人事業主含む)

消費税の免税事業者って?

今まで消費税の話をしてきましたが、今まであまり気にしていなかった経営者様も少なくないかもしれません。

なぜ、気にしなくてもよかったのでしょうか。

実は消費税は一定の要件を満たせば、納めなくて良いことになっています。

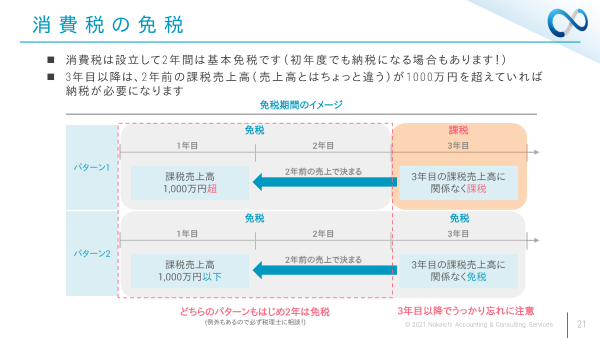

厳密な要件は複雑なのですが、ざっくりとお伝えすると「2年前の(課税)売上高が1,000万円以下」であれば、今年は「免税」となり、消費税を納めることが不要になります。

そのため、従業員を雇われていないかた、フリーランスの方などは「免税事業者」に該当する方が少なくないのが実状です。

また、会社を設立して2年間は上記の「2年前の(課税)売上高」がそもそも存在しないため、設立して2年間は基本免税です。

※消費税の判定は本来複雑なものなので、必ず顧問税理士にご確認ください。

インボイス発行を求められた!その時免税事業者は?

取引先から、「今後の取引継続のためには、インボイス提出が必要」といわれたとしましょう。

そのためには「適格請求書発行事業者」となり、国からお墨付きをもらう必要があります。

しかし「適格請求書発行事業者」は、消費税を納税する人しか登録できないという決まりがあります。

もし、ご自身が今まで「免税事業者」であった場合どうなるでしょうか。「免税」を維持しながらインボイスを発行することはできない、ということになります。

つまり、以下の二者択一を迫られることになるのです。

- 取引先の要望に応え、インボイスを発行する。ただし、消費税を今後は納める

- 消費税は今後も免税を受ける。ただし、取引先から契約を切られるリスクを背負う

今まで消費税を納めてこなかった事業者であっても、この二者択一を迫られている、これがインボイス制度の対応がすべての事業者に必要である理由です。

前者の対応をとった場合、納税が必要になることももちろんですが、納税のための計算や書類の準備も負担が増加します。

会計システムに入力しないといけない情報の量も増えますので、税理士に入力を依頼している場合には、料金が高くなることも想定されます。

会社もしくはご自身で入力されている場合でも、入力の負担が増えることになりますので、インボイス対応を機にデータ連携による入力の自動化やAIレシート読み取り機能を活用して、業務の効率化を進めることをお勧めします。

まとめ

3回にわたって、インボイス制度の概要についてご説明しました。

あまりニュース等では取り上げられていないのですが、事業者にはとてもインパクトの大きい改正です。

今回の記事では触れられていない部分も多くありますが、この記事を読んでくださった皆様が「今後のインボイス対応を考えよう」と少しでも思っていただけたなら幸いです。