経営者保証の要らないスタートアップ向けの融資制度をご存じですか? ~スタートアップ創出促進保証のご紹介~

これまで創業の資金調達といえば、投資家からの出資による資金調達、もしくは日本政策金融公庫での創業融資制度を活用し、不足分を保証協会の融資などで賄うという方法が一般的でした。

一方で、投資家からの出資を受ける場合には、今後爆速成長が見込まれるようなビジネスが前提であるため受けられる会社がごく一部に限られること、融資による調達では、もしビジネスが傾いた場合に借金や個人保証が経営者に残ってしまうという問題点がありました。

国としてもこの点は「創業に関心がある人がチャレンジできない原因を作っている」と問題意識を持っており、1兆円もの国家予算をつけて登場した制度が「スタートアップ創出促進保証」です

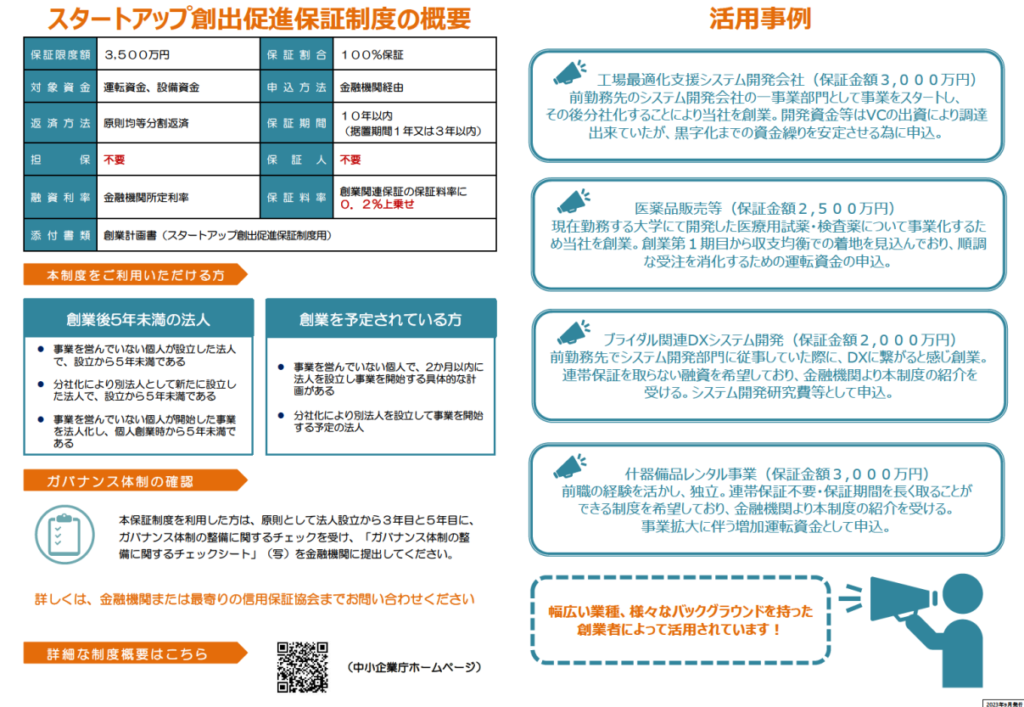

対象となる方

- これから法人を設立し、事業を計画する具体的な計画がある方

- 中小企業で事業を継続しつつ、新しく会社を設立する(分社化)具体的な計画がある方

- 創業後5年未満の法人

- 分社後5年未満の法人

- 創業後5年未満で、個人事業主から法人化した企業

これらに該当するかたは、最大3,500万円、最大10年の保証を活用した資金調達が可能です

条件

- 制度専用の創業計画書の提出が必要です

- 申し込み時点で第一期の決算申告が完了していない方は、自己資金1/10以上が必要です

- 本制度を利用した融資を受けた方は、3年後、5年後のタイミングで「ガバナンス体制のチェック」を中小企業活性化協議会から受ける必要があります

条件3の「ガバナンスチェック」が特徴的な融資制度です。チェックシートは公表されていますが、項目のうちいくつかかみ砕いてご紹介すると

- 経営者は試算表、資金繰り表を作成し、自社の経営状況を把握する。要請があれば提出する

- 日々の現預金を管理する

- 法人と経営者個人のお金の管理が分けられており、不要な役員貸付・役員借入やがない(決算書の見た目ではなく実態として)

- 個人の飲食代などの経費を法人の経費としない

- 2期連続赤字ではない

といった内容で、全体的に「金融機関など財務のプロから見て、長く生き残っている企業がやっていること」をまとめたような内容になっています。

弊所のサポート方針

弊所では、本制度のお申込みのサポートはもちろんのこと、

数多くの上場企業の会計監査や金融機関内部での融資評価を行ってきた経験を活かし、「ガバナンスチェック」に向けたサポートも行っております。

具体的には月次巡回監査により毎月お客様が作成した月次決算の確認を行うことで試算表や決算書の信頼性を高めるとともに、

定期的な決算検討により経営者様が会計というデータを経営の武器にできるようご支援いたします。

これを通じて3年後、5年後のガバナンスチェックは自然と乗り越えられることをお約束いたします。