はじめての確定申告。どんなことに気を付ければいい??(令和3年分所得税)

今年もいよいよ確定申告のシーズンがやってまいりました。

当事務所にも「初めて確定申告をするのだけれどやり方がわからない」といったご相談が複数寄せられています。

今回はそういった方向けに確定申告のポイントや注意点をお伝えいたします

この記事を読むのをお勧めする方

個人事業者として確定申告をはじめてやるかたや、よくわからないまま申告してしまっている方

この記事を読むと

確定申告の大まかな考え方がわかる

確定申告とは?

毎年1月~3月くらいになると、「確定申告」というワードを見かけるようになりますが、この確定申告は「所得税」の確定申告を指しています。

所得税とは、会社からもらう給料や、自分で商売をして稼いだお金などにかかる税金です。

個人事業者の方は商売でいくら稼ぎがあったのか、国では把握をしていないので、毎年2月16日から3月15日までの間に、昨年の稼ぎをひとりひとりが申告することになっています。これが確定申告です。

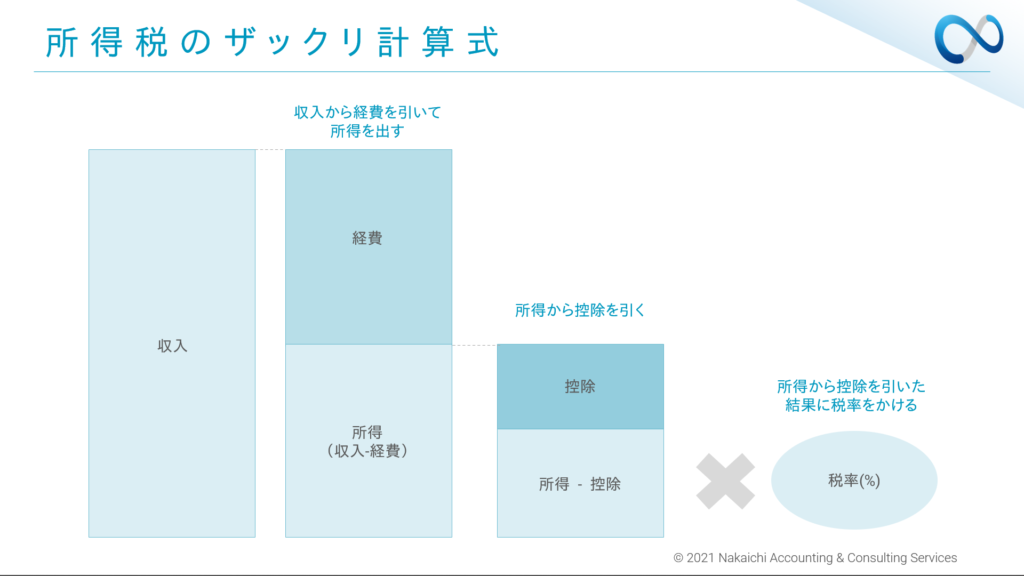

所得税のざっくり計算式

所得税は以下のような計算のイメージです。

税率は所得に応じて自動で決定されるので、税金を少なくするためには

- 収入を減らす

- 経費を増やす

- 控除を増やす

ということが考えられます。

「収入を減らす」と書きましたが、普通収入は増やしたいものです。「自分で稼ぐお金をわざわざ減らすことなんてありえない」と思った方もいるかもしれません。

ところが税負担を減らすことを最優先したがために、確定申告では収入を実際よりも少なくして偽りの申告する方が残念ながらいらっしゃいます。

いわゆる「脱税」ですのでこういった行為はお控えください。偽りの経費を増やす、偽りの控除を増やすことも同様です。

所得計算の留意点とポイント

所得は「収入ー経費」でした。収入と経費に分けてみていきます。

収入

収入はもれなく集計することを心がけましょう。

令和3年は月次支援金をはじめとしたコロナ関連の支援金も複数ありました。

このような事業のために受け取った補助金や支援金も収入になります。

経費

経費は事業に関係ないものを除くように心がけましょう。例えば以下のようなものです

- 自分や家族の生活費(家族と食事に行った費用など)

- 娯楽のための費用

- 医療費

- 家族に支払う家賃や給与 (※青色事業専従者給与除く)

- 事業主自身の生命保険料 (※保険料控除の対象)

- 自宅の家賃・火災保険料・住宅ローン利息 など

経費に関しては税金を過剰に支払わないためのポイントもあります。

代表的なものは事業とプライベートの両方で使われている経費のうち事業に関連する部分はしっかりと経費に入れていくことです。

ただし、事業に必要であることを合理的に按分できる必要があります。

例えば以下のようなイメージです

| 経費の種類(家事関連費) | 按分方法 |

| 地代家賃、損害保険料、減価償却費、修繕費、固定資産税、火災保険料、住宅ローンの金利 など | 面積、使用度合、使用時間 |

| 水道光熱費、電話代、インターネット接続料 など | 使用時間、使用頻度、照明器具の数 |

| 事業と生活兼用の自動車の保険料・自動車税・車検費用 など | 運行記録から業務使用部分を明確化 |

これを活用する場合には、なぜそのように按分したのかを理由付けして説明できるようにして、根拠書類もしっかり保存するようにしましょう。

控除のポイント~青色申告特別控除を増やす~

事前に青色申告承認申請書を提出された方は青色申告特別控除として55万円の控除をうけることができます。

ところがこの控除、まだ本気を出していません。増やす方法があります。

それは電子申告することです。これにより控除が10万円上乗せされ65万円となります。

マイナンバーカード・ICカードリーダーを用意し、国税庁ホームページの「確定申告書等作成コーナー」から送信を行えば、10万円の上乗せ控除が適用されます。紙での申告はぜひ電子申告をしてみてください。

まとめ

今回ははじめて確定申告をされる方向けに確定申告の大まかな考え方をお伝えしました。お読みいただいた方の申告作業に少しでもお役に立てたなら幸いです。

お読みいただいても、「自分での申告はやっぱり難しい・・・」という方は当事務所での申告代行も承っております。

こちらのご相談フォームよりお気軽にご相談ください。

※本記事は令和3年分の確定申告を扱っております。税金にまつわる制度や法律は毎年改正がありますのでご留意ください